인플레이션에 대한 걱정은 과도한 듯.

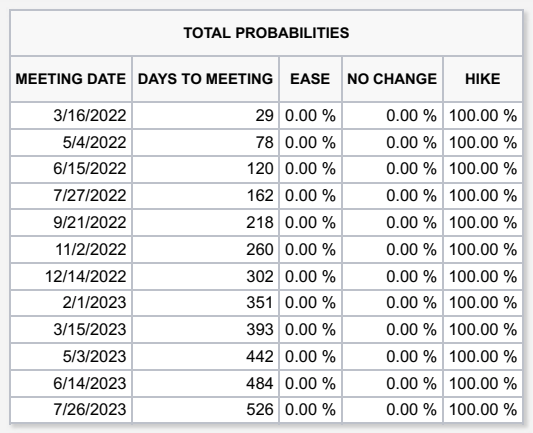

CME 그룹에서는 향후 FOMC 미팅에서 이자율을 올릴 확률을 채권가격에서 거꾸로 계산해서 발표 하고 있습니다. 올해 7번 올릴 확률이 100%인 걸로 채권시장에서는 가정하고 있네요. 제 생각에는 이런 가정이 지나친 게 아닌가 싶습니다. 인플레이션의 원인이 Supply chain 문제와 강한 수요에 의한 것인데, Supply chain 문제는 오미크론이 지나가면서 점차 해결될 것이고, 강한 수요는 미국 정부의 실업 보조금과 자영업자 보조금이 사라지면서 감소할 수 밖에 없습니다. 아래 그림은 Personal Saving Rate 인데 코로나 이후 정부 보조가 늘어나는 시점에 급격히 늘었다가 최근 들어 코로나 이전까지 떨어졌습니다. 미 정부의 실업 보조금 지급이 거의 끝나가고 물가가 많이 오른 상황이라 소비자들의 소비가 줄어들 가능성이 높아 보입니다. 노동 시장 역시 오미크론의 영향이 줄어들면서 점차 학교들이 문을 열기 시작하고 여성들이 다시 일자리를 찾아 나서면 어느 정도 해결되리라 생각됩니다. 단기적인 인플레이션에 대한 기대치는 없지만 대략 5년 예상 인플레이션과 단기 인플레이션의 방향이 비슷하게 움직이기 때문에 5년 예상 인플레이션의 추이를 살펴 보면 시장에서 어떻게 생각하고 있는지 짐작할 수 있습니다. 아래 그림을 보면 작년 가을에 가장 높이 올랐다가 최근에 점차 하락하고 있습니다. 인플레이션은 점차 수그러들 것 같습니다. 불황이 곧 닥칠 것처럼 이야기 하는 애널리스트들이 요즘 부쩍 TV에 자주 보입니다. 불황을 예측하는 가장 좋은 지표인 장단기 금리차를 살펴 보겠습니다. "10년 금리 - 2년 금리" 가 0이거나 음수가 되면 단기 금리가 장기 금리에 비해 비정상적으로 높은 상황이고 그 이후 1~2년 내에 경기 불황이 있었습니다. 지금은 장단기 금리차가 고점을 찍고 내려오고 있지만 여전히 0보다는 높아서 올해나 내년에 경기 불황이 닥칠 것 같지는 않습니다. 내려오다가 몇년간 정체 되어 있었던 적도 있으니 미리 걱정할 필요는 없...