두번의 금융정책 헛발질 + 관세 = 경기 침체

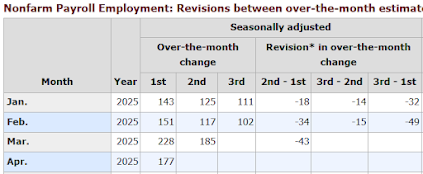

최근 한분기 가량은 미국 경제, 금융시장에게 중요한 갈림지점이었다. 갈피를 잡을 수 없는 관세 정책과 믿을 수 없는 경제 지표들, 그리고 신속한 대응을 하지 않는 Fed까지 모든 상황들이 안좋은 방향으로 향후 경제를 이끌어가고 있다. 올해 초 부터 이어진 관세 정책은 기업들이 물건을 팔기도 전에 떼어가는 세금이라서 기업들의 신규 투자를 방해 했고, 2분기부터는 그 결과가 노동시장 지표로 나타났다. 6월 비농업 취업자수는 마이너스를 기록하기 까지 했다. 작년부터 정부 데이터의 신뢰성 문제를 지적해왔는데, 7월에 비농업 취업자수를 발표 하면서 그전 2두달치 취업자수를 대폭 하향 조정했다. 작년부터 다른 민간 통계와 정부 통계가 상이하게 다른 숫자를 보여왔는데 이제 진실의 시간이 온게 아닐까 싶다. 작년부터 최근까지 주식시장의 가장 큰 테마는 AI였다. AI로 인해 대학 졸업생들이 취직하는데 어려움을 겪고 있다는 것은 대학에서 근무하는 사람이라면 다 아는 사실이다. 하지만 그동안 노동시장 통계는 의외로 매우 강했었다. Headline 말고, 통계적인 조정을 제외한 미국 전역의 실업률은 2022년 말 6.6% 였던 것이 지난달에는 8.1% 까지 올라왔다. 1930년대 대공황 이전에 Ford의 자동차 생산과정 혁신과 농업 기계화가 있었다는 사실을 되새겨 본다면 현재 진행되고 있는 AI혁명이 수 많은 사람들의 일자리를 빼앗는 것은 자명하고, 인류가 새로운 기술에 익숙해질 때까지 경제 상황은 불확실성이 높을 수 밖에 없다. 1차 대전이 끝난 이후 유럽의 농업생산능력이 회복되면서 미국 농부들이 어려움을 겪었다는 사실도 현재 우크라이나-러시아의 휴전협정과 함께 생각해봐야 할 문제다. 더불어 Fed의 정책 방향이 명확할 수 없는 경제 환경이 조성되었다. 노동시장이 악화하면 Fed와 정부가 이자율을 낮추고 돈을 풀어서 경기를 진작하는데, 관세로 인해 단기적인 물가 상승이 발생했고, 이에 따라 Fed는 이자율 결정을 미...